【农产品早评】苹果:第一期入库量低于700万吨,市场分歧仍较大

农产品早评|2025年11月7日

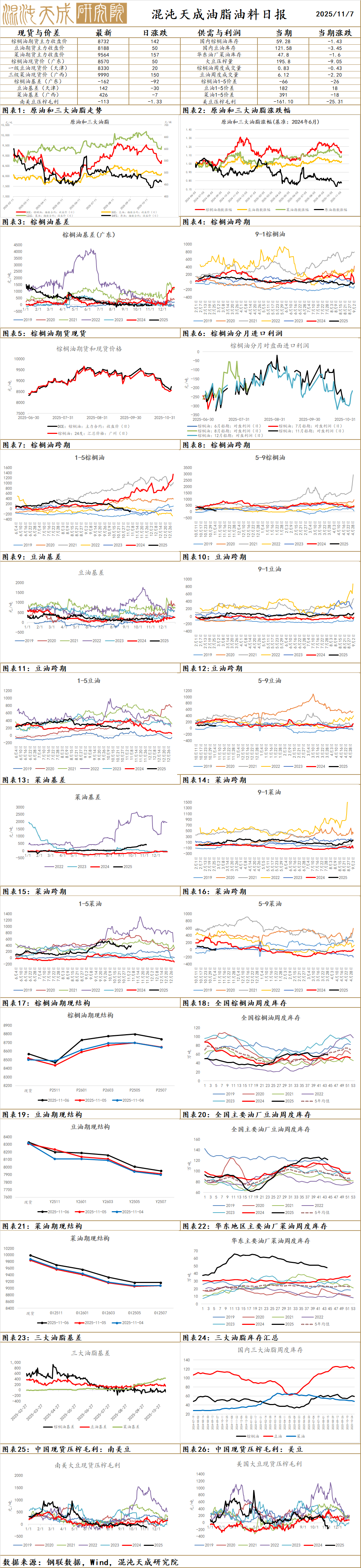

油 脂

昨日棕榈油主力收盘8732元/吨,上涨114元/吨,涨幅1.32%;基差:天津58(-92),山东8(-92),江苏-72(-92),广东-162(-92)。

供给端:SPPOMA数据显示,2025年11月1-5日马来西亚棕榈油单产环比上月同期增加5.12%,出油率环比上月同期增加0.32%,产量环比上月同期增加6.80%;MPOA公布的数据显示,马来西亚10月毛棕榈油产量环比增加12.31%至207万吨,创八年**水平,其中,马来半岛产量增加6.57%,沙巴产量增加19.83%,沙捞越产量增加21.25%;SGS公布数据显示,预计马来西亚10月1-31日棕榈油出口量为1282036吨,较上月同期出口的1013140吨增加26.54%;印尼棕榈油协会(GAPKI)周二表示,印尼8月棕榈油出口量为347万吨,环比下降1.8%,毛棕榈油产量为506万吨,印尼8月棕榈油库存小幅下降至254万吨,较上月减少1%,产量下降抵消了出口量的减少,受有利天气影响,GAPKI预计印尼2025年棕榈油产量将增长10%;印尼林业小组计划从9月1日起,对约427万公顷(1.055万英亩)林区内未获得许可运营的矿山进行打击,工作小组已经于3月启动了所谓的“纪律行动”,打击非法棕榈油生产,并派遣军方人员接管了逾330万公顷种植园。

需求端:SEA发布的贸易预估数据显示,印度10月棕榈油进口降至五年低位;多个矿业协会正在请求印度尼西亚政府取消在2026年实施50%混合生物柴油(B50)的计划,引发市场对B50计划的顺利实施和棕榈油未来需求的担忧;10月27日,包括棕榈油和可可产品在内,美国决定将1711种马来西亚出口产品的关税降至19%以下,预计此举将增强马来西亚商品在美国市场的价格竞争力;印度溶剂萃取商协会(SEA)公布的数据显示:印度9月食品级植物油进口量为160.46万吨,棕榈油进口为82.9万吨,较8月的99.05万吨减少16.30%,9月印度棕榈油进口量下滑至5月以来**水平,预计10月排灯节过后采购需求将持续下降;阿根廷宣布重新征收农产品出口预扣税政策,因出口登记额度已经达到了70亿美元的预设条件;EPA正在制定关于SRE重新分配的规则,这将推迟其对2026年和2027年强制要求的决定,预计2026年的**强制要求要到新年之后才能出台,关于小型炼厂义务重新分配的时间可能推迟;马来年底前启动可持续航空燃料生产、**消费预期增加;据巴西**能源政策委员会(CNPE)**,巴西将生物柴油在柴油中的强制掺混比例从14%上调至15%;昨日新增买船3条,本周累计买船3条,上周**棕榈油库存环比下降2.4%。

观点:GAPKI预计印尼2025年棕榈油产量将增长10%,高于前期预估预估;印尼B50能否按期执行受到**质疑;马来高频数据显示10月产量继续增加,累库概率较大;近期印度和**买船活跃,盘面有所企稳,短期震荡,关注10月MPOB数据和印尼生柴政策情况。

豆油:

昨日豆油收盘8188元/吨,上涨0.61%;基差:福建290(-4),广东280(-4),江苏250(-4),山东190(-14),天津180(26)。

观点:中美谈判进展较为顺利,**同意采购美豆,**缺口预期缓解;美国政府停摆继续,美国农业部相关报告停更;印尼B50能否按期执行受到**质疑,巴西豆种植进度较快,美国生柴政策仍有反复,维持震荡,关注生柴政策和美豆采购情况。

菜油:

昨日菜油OI主力报收于9564元/吨,涨133元/吨,涨幅1.41%;基差:广东596(-7),广西426(-7),江苏346(-7),福建416(-7)。

供给端:加拿大总理近期表态称短期内不太可能取消对华关税,使得市场对中加关系改善的预期有所降温;预计10—11月菜籽到港规模有限;**与澳大利亚签署关于实施和审议中澳自贸协定的谅解备忘录,对远月供应紧张预期有所改善。

观点:印尼B50能否按期执行受到**质疑,美国生柴政策仍有反复;中加关系缓和的影响逐步被市场消化,受11月澳籽发船预期冲击而情绪偏弱,短期震荡,后续关注以及美国生柴政策。

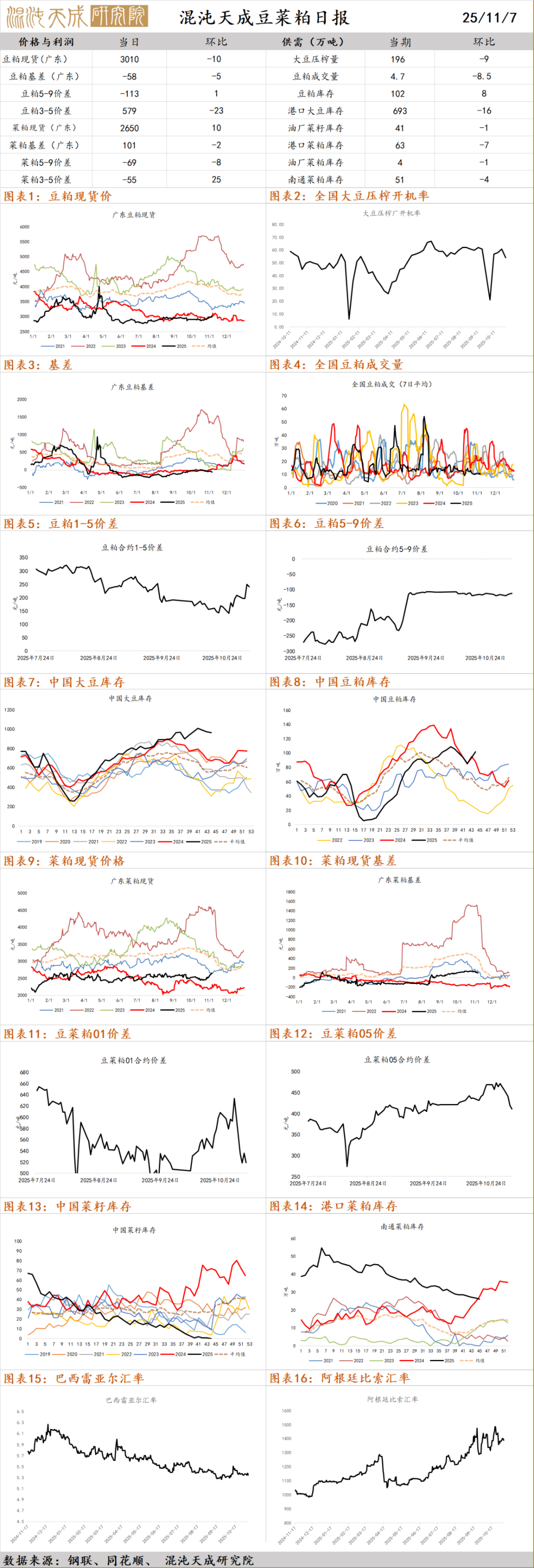

豆菜粕

豆粕:

现货基差,广东-58(-5),江苏-68(-5),山东-48(-5),天津2(5)。

宏观消息:自2025年11月10日13:01起,**进口美国大豆的关税税率调整为13%(基准关税3% 加征关税10%),有效期一年。此前为23%(3% 20%),此次加征部分由20%降至10%。

供需数据:近期**主要油厂豆粕库存回升至百万吨以上高位,市场供需宽松格局不变,现货价格跟盘调整。11月5日,沿海地区43%蛋白豆粕价格2980~3090元/吨,较前一日下跌0~20元/吨,较上周同期上涨20~60元/吨。预计本周油厂大豆压榨量仍然较高,豆粕延续累库趋势。

菜粕:

现货基差,华东-9(28),福建181(-2),广东101(-2),广西91(-2)。

观点汇总:近期豆系菜系走势分化,主要是政策端扰动所致。豆粕方面,美豆关税重新调整,但仍然较高,阻拦美豆进口窗口,而**豆粕供应目前宽松,进而形成现实弱预期强的矛盾格局,整体来看我们认为豆粕后续还存在上行空间。菜粕方面,加菜籽关税问题仍然存在,菜系近期维持偏强运行为主。

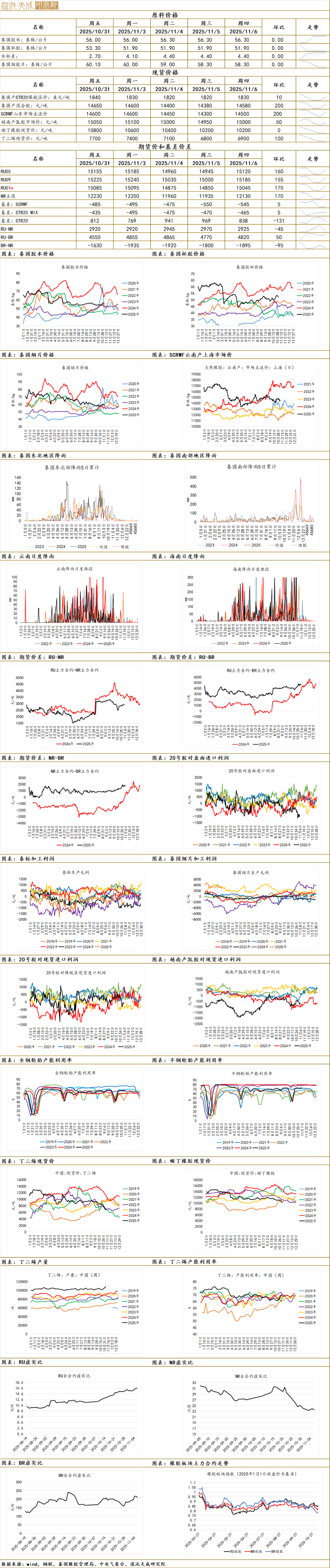

橡胶

原料价格方面,昨日泰国**市场胶水报价56.3泰铢/kg,环比未变;胶杯报价51.2泰铢/lg,环比-0.18泰铢/kg;现货价格方面,山东地区SCRWF报价14500元/吨,环比 200元/吨。

供给端,近日泰国地区上量明显,昨日胶杯价格显著下探,水杯差走阔,对应**现货来说深浅格局有所变化。

1.机构消息:截至2025年11月2日,**天然橡胶社会库存105.6万吨,环比增加1.7万吨,增幅1.6%。**深色胶社会总库存为65.8万吨,增3%。其中青岛现货库存增3.6%;云南增0.5%;越南10#增2.2%;NR库存小计增加4.7%。**浅色胶社会总库存为39.8万吨,环比降0.4%。其中老全乳胶环比降0.2%,3L环比增0.9%,RU库存小计降0.9%。(隆众资讯)

2.机构消息:隆众资讯11月5日报道:预计本周期(20251031-1106)轮胎样本企业产能利用率小幅波动为主,周期内多数企业维持当前排产状态,暂未听闻有停检修安排,整体产能利用率料难有明显波动。(隆众资讯)

3.机构消息:根据西双版纳**11月4日《2025年9月西双版纳州国民经济主要统计指标》数据显示,2025年1-9月云南西双版纳州干胶产量248908吨,同比去年的234121吨,增长6.3%!累计加工标准天然橡胶63.4万吨,同比去年的55.57万吨,增加7.83万吨,增幅14.1%!(西双版纳**)

4.机构消息:QinRex数据显示,2025年前三个季度,印尼出口天然橡胶(不含复合橡胶)合计为124.1万吨,同比增4%。其中,标胶合计出口121.3万吨,同比增4%;烟片胶出口2.7万吨,同比降7%;乳胶出口0.04万吨,同比降43%。(ANRPC)

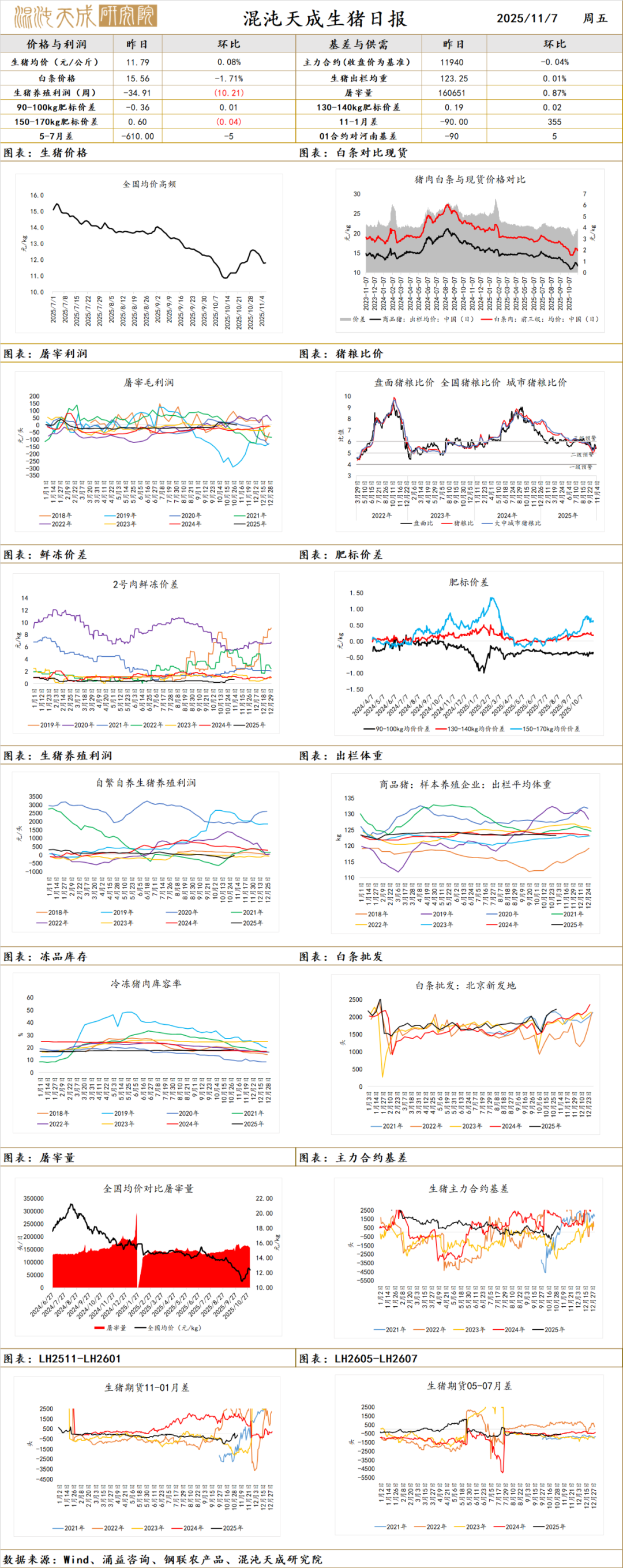

生 猪

现货方面,昨日现货报价11.79元/kg,对比昨日 0.01元/kg;LH2601主力合约报价11940元/吨,环比-0.04%。

供给端,昨日整体养殖端正常出栏,但北方地区出现惜售行为,主要是均价破6后部分养殖户抗价情绪较强,而肥猪价格偏强带动二育问价增加所致。

需求端,近期终端走货一般,肥标差昨日小幅度回落,投机群体情绪再起,不过预计二育补栏空间有限。

总的来说,猪价破6后供需短期再回归平衡,不过当前养殖端出栏节奏正常,后续超量出栏的可能性仍然较大,故而我们认为猪价后续上涨空间有限,下跌可能更高,警惕现货旺季不旺,进入12月01限仓后盘面重回现货定价。

1.机构消息:养殖端供应基本正常,屠企采购相对顺畅,多数企业计划猪源够。不过北方有较强情绪搅动,首先来自于多个地区散户惜售情绪增强,其次价格持续下跌的二育有询盘增加表现,所以来自于养殖集团看涨意愿有所增强,明日北方行情或偏强调整,南方或止跌回稳,随时关注外围价格波动。(涌益咨询)

2.机构消息:补栏方面,近期多数市场反馈二次育肥补栏积极性较前期转弱,猪价下跌阶段,虽然部分区域有零星补栏增加,但多数反馈尚未跌至养户补栏心理预期,所以缺乏大幅增量补栏表现。出栏情绪方面,月初价格被拉升后,二出栏积极性有所增加,主要表现为前期8-9月份压栏产能以及部分10月涨价初期低价入场的群体,不过月初这几日随着猪价持续下跌,跌破12元/公斤之后,.次育肥惜售情绪增加。(涌益咨询)

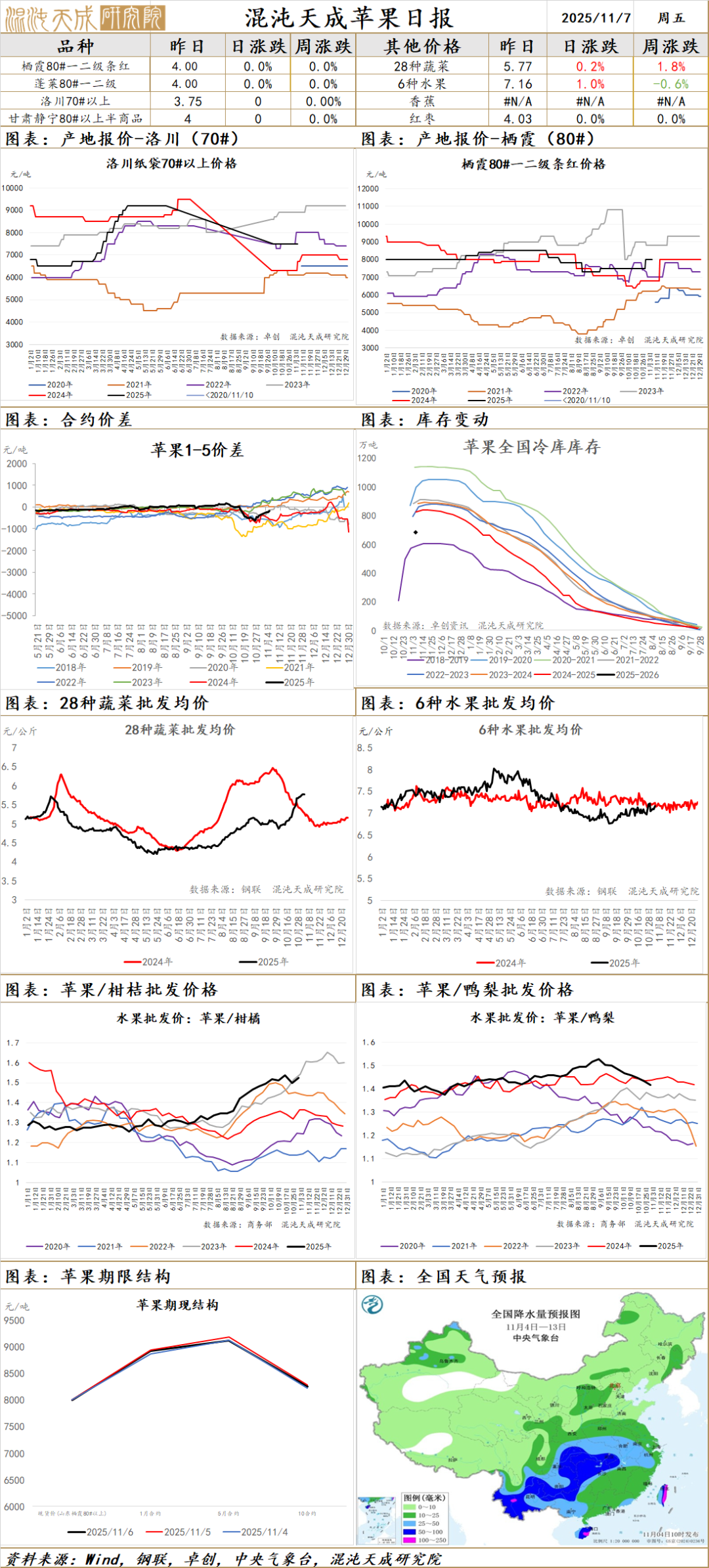

苹 果

苹果:Mysteel数据:截至2025年11月5日,**主产区苹果冷库库存量为698.42万吨,低于去年同期(2024年11月6日813.44万吨)115.02万吨,跌幅14.14%,由于目前部分主产区入库工作还在进行中,本期库存仅反应当前**入库进度;卓创咨询:截止到2025年11月6日**冷库库存比例约为51.68%,库存量为682.74万吨;山东产区一二级半货源价格稍有下调,统货当前主流成交2.8-3.0元/斤,统货成交价格比较难到3.0元/斤以上,大型贸易商扎点采购结束,交易集中在收购市场,收购市场上货量稍有减少,栖霞地区80#以上一二级半货源3.0-3.3元/斤,一二级货源3.5-4.0元/斤,收购难度比较大,上量较少;陕西产区主流价格稳定,库外收储已经进入尾声,库外多交易低质量货源,多以直接发市场为主,冷库继续入库,主要外来货源入库为主,洛川产区近期70#起步主流订货价格3.5-4.0元/斤,好货4.0-4.5元/斤,以质论价;目前处于供应端交易进入尾声,第三方咨询机构公布**期入库量均低于700万吨,由于今年下树入库有所推迟,产区仍在陆续入库中,市场分歧较大,短期震荡,近期主要关注入库情况。

红 枣

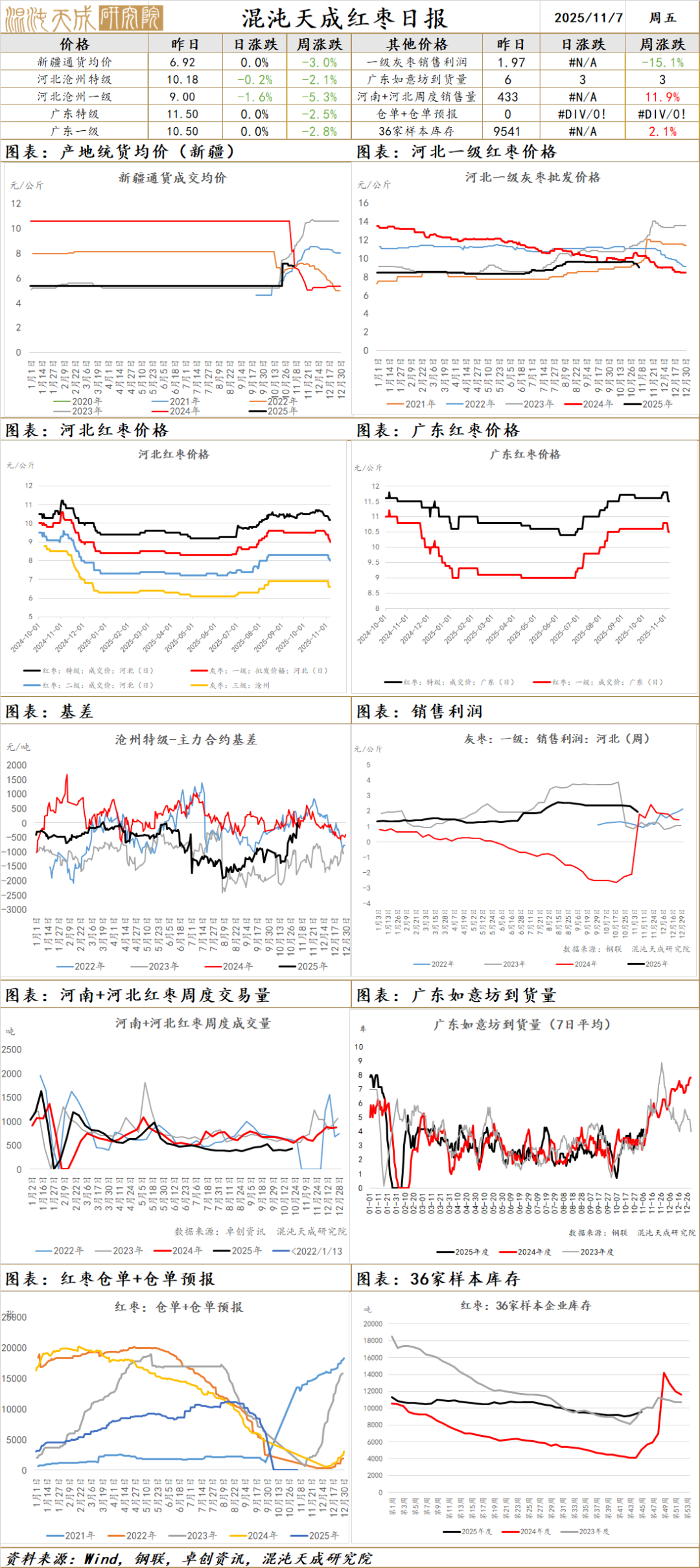

河北崔尔庄市场停车区到货9车,结合价格陈货比新货更受市场青睐;广东如意坊市场到货6车,市场货源供应充足,客商拿货积极性一般,新货价格高于陈货市场接受度较低;盘面大跌之后横盘震荡,前期锁定的陈枣逐步流出,按照盘面-600至-1000元/吨的价格出售,陈枣现货抛售压力增大,收购价格预计会进一步回落;今年整体产量维持55万吨±5万吨的观点,整体供需过剩比较明确,目前盘面已经大幅下跌,维持反弹逢高空的策略。

纸 浆

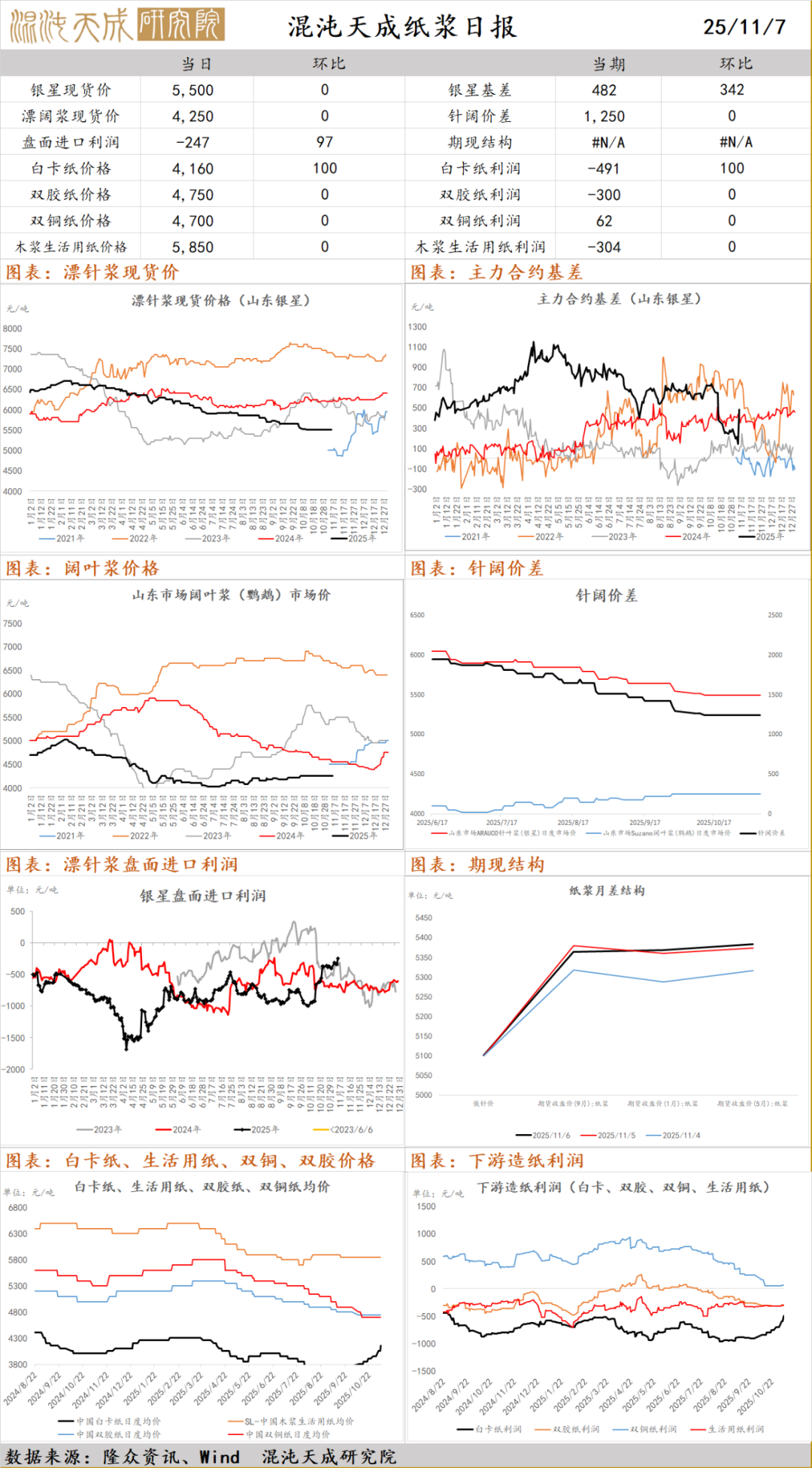

纸浆:昨日**针叶浆现货稳定,银星5500元/吨(0),俄针5100元/吨(0);阔叶浆现货稳定,金鱼4250元/吨(0);针阔叶浆价差1250元/吨(0),现货市场交投一般;白卡纸市场行情延续稳中上扬局面,市场交投有好转迹象,业者保持涨价态度;生活用纸市场价格区间整理为主,市场交投活跃度变化不大;文化用纸市场盘整运行,成交未见明显起色;本周**纸浆主流港口样本库存量为200.8万吨,较上期去库5.3万吨,环比下降2.6%;本周下游开工,白卡纸环比-1.1%,双胶纸环比 0.9%,铜版纸环比-0.8%,生活纸环比-0.1%;受宏观利好及海外浆厂减产预期影响,盘面反弹,随后偏强运行;行业基本面没有明显改观,需求改善不显著及旺季不旺,下方有成本支撑,关注纸厂补库和政策影响持续性,远期合约不宜过度看空。

本报告的信息均来源于公开资料,我公司对这些信息的准确性和完整性不作**保证,也不保证所包含的信息和建议不会发生**变更。我们已力求报告内容的客观、公正,但文中的观点、结论和建议仅供参考,报告中的信息或意见并不构成所述证券或期货的买卖出价或征价,投资者据此作出的**投资决策与本公司和作者无关。本报告版权仅为我公司所有,未经书面许可,**机构和个人不得以**形式翻版、复制发布。如引用、刊发,须注明出处为混沌天成期货股份有限公司,且不得对本报告进行有悖原意的引用、删节和修改。

温馨提示:投资有风险,选择需谨慎。

本文 软文网 原创,转载保留链接!网址:/licai/158707.html

1.本站遵循行业规范,任何转载的稿件都会明确标注作者和来源;2.本站的原创文章,请转载时务必注明文章作者和来源,不尊重原创的行为我们将追究责任;3.作者投稿可能会经我们编辑修改或补充。